Incremento en probabilidades de recesión en EE. UU. por factores en mercados de renta fija

El contexto económico actual marca múltiples complejidades a contrarrestar debido a los agentes sistémicos que se han ido acumulando desde hace un par de años. El efecto pandémico por Covid 19 desencadenó una serie de afectaciones a la economía que dejó ver los desequilibrios de un sistema globalizado que dependía completamente de una productividad continua, la cual no podía permitirse pausas en su funcionamiento. Por otro lado, el conflicto bélico entre Rusia y Ucrania liberó tensiones acumuladas de naturaleza geopolítica que han ido dificultando los problemas económicos a través del encarecimiento en los precios de energéticos y alimentos, los cuales ya venían de un proceso de elevación desmesurada.

Complementando lo anterior, las decisiones pasadas y futuras de gobiernos y bancas centrales (acertadas o no), permiten visualizar escenarios posibles que anticipen los impactos económicos en próximos periodos. Instituciones de alto prestigio, incluso, ya han realizado estimaciones en las cuales el escenario de recesión generalizada es una opción probable.

EE. UU., país con gran influencia a nivel global por el tamaño de su economía, se encuentra a un periodo de declararse en recesión técnica en el supuesto de que la presentación del Producto Interno Bruto del siguiente trimestre sea negativa o en contracción, situación que no se descarta ya que otros indicadores económicos en el país han presentado dificultades en sus niveles como lo son los datos de inflación.

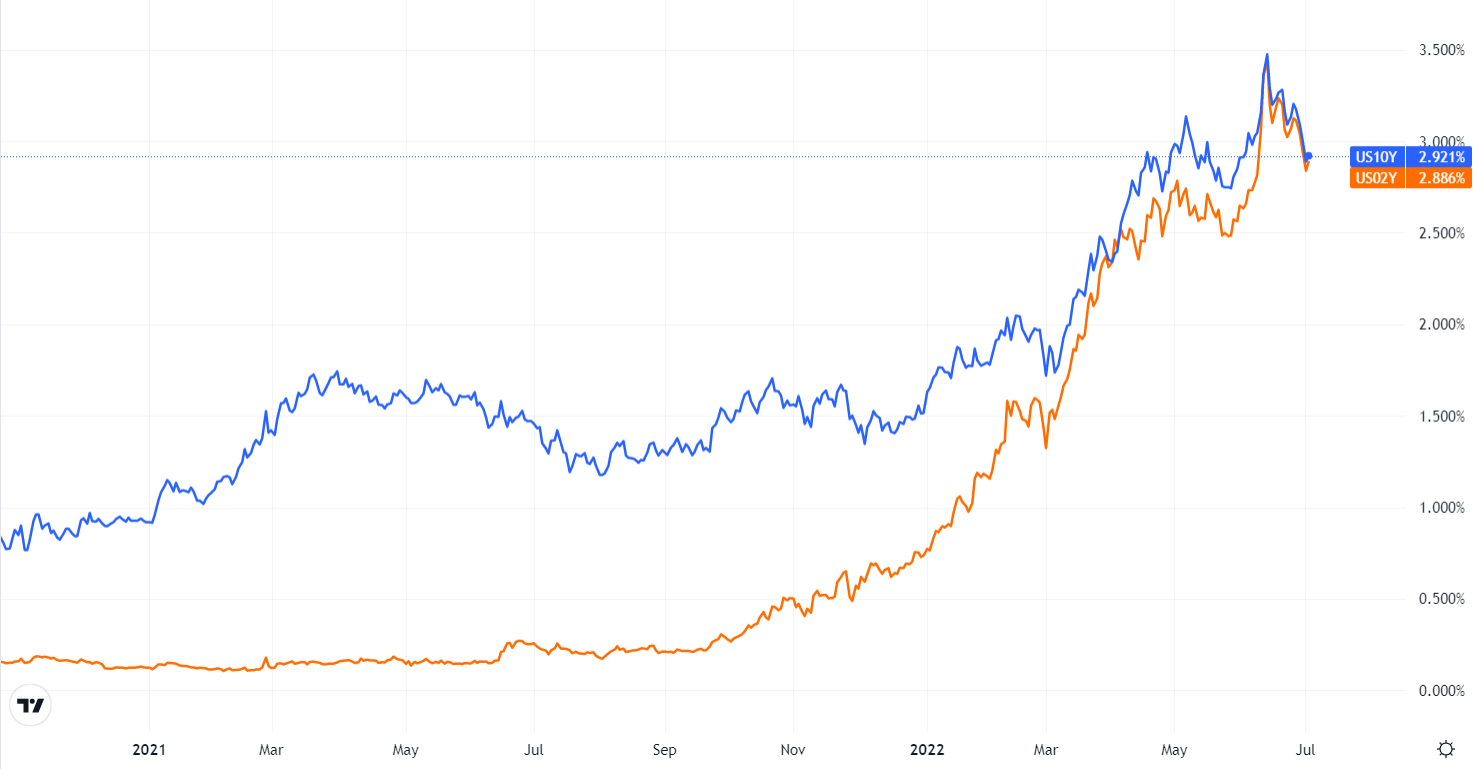

Aunado a lo anterior, en periodos actuales se esta formando un fenómeno de mercado que puede anticipar una probable recesión, el cual es la inversión en la curva de tipos de rendimiento en el mercado de bonos. La inversión en la curva en tipos de rendimientos, de corto y largo plazo, ha sido uno de los mejores predictores de recesiones económicas en los EE. UU. y otras naciones. El fenómeno se trata de que, el rendimiento de los bonos de menor plazo (principalmente 2 años de vencimiento) sea mayor al rendimiento en bonos soberanos de mayor plazo (10 años de vencimiento principalmente). Lo anterior indica, entre otras particularidades, la desconfianza generalizada del público inversionista en los periodos de largo plazo, por lo que demandan deuda con el menor vencimiento posible en el mercado secundario, en lugar de buscar contratos de mayor tiempo. En este momento, el fenómeno descrito aún no ocurre, pero lo que si ha ocurrido es un aplanamiento casi exacto en la curva de tipos, lo que indica que ambos contratos de deuda están brindando un rendimiento sumamente cercano, lo que es un preámbulo a la inversión en la curva. La siguiente imagen muestra lo anteriormente mencionado para últimos periodos diarios (línea azul rendimientos a 10 años, línea naranja rendimientos a 2 años).

Fuente: realización propia a través de plataforma TRADINGVIEW.COM

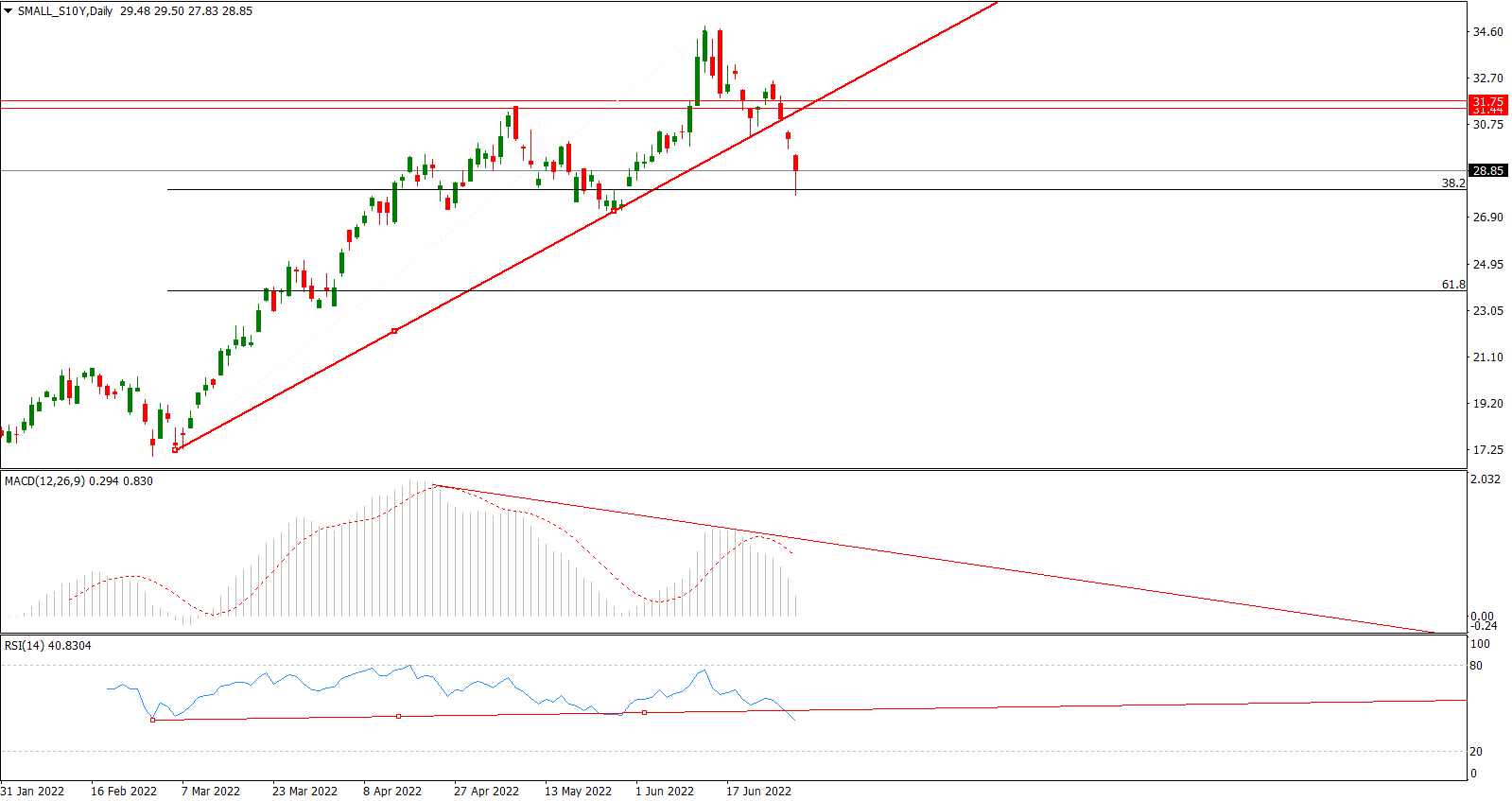

Por otro lado, si analizamos técnicamente el comportamiento de los rendimientos de bonos del tesoro a través del activo Small 10YR US Treasury Yield (siguiente imagen), se puede observar un probable decremento en el valor. El precio en últimos periodos perforó una directriz alcista en donde, posteriormente, ha mantenido el nivel de 38.2 de retroceso de Fibonacci. A pesar de lo anterior, se observa una divergencia bajista en el indicador MACD, así como un rompimiento de directriz alcista en el oscilador RSI. Si los rendimientos en bonos de 10 años perdieran fuerza y los rendimientos en bonos de 2 años aumentaran sus niveles, se podría observar la inversión de la curva, visión complementaria desde un enfoque de comportamiento técnico.

Fuente: realización propia a través de plataforma MT4

Sería óptimo estar atentos a los movimientos de política monetaria en los EE. UU. ya que los ajustes en la tasa de referencia realizados por la Reserva Federal tienen un impacto directo en ambos activos de deuda. Lo anterior es un factor relevante, ya que el acotado spread actual denota alta sensibilidad a cualquier movimiento de valor.

Descargo de responsabilidad: El material proporcionado es solo para fines informativos y no debe considerarse como un consejo de inversión. Los puntos de vista, información u opiniones expresadas en el texto pertenecen únicamente al autor y no al empleador, organización, comité u otro grupo, individuo o empresa del autor.

Los resultados pasados no son indicativos de resultados futuros.

Advertencia de alto riesgo: los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. El 72% and 73% de las cuentas de inversores minoristas pierden dinero al negociar CFD con Tickmill UK Ltd y Tickmill Europe Ltd, respectivamente. Debe considerar si comprende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

Futuros y Opciones: Operar futuros y opciones con margen conlleva un alto grado de riesgo y puede resultar en pérdidas que excedan su inversión inicial. Estos productos no son adecuados para todos los inversionistas. Asegúrese de comprender completamente los riesgos y tome las precauciones adecuadas para gestionar su riesgo.