La inflación está lejos de ser transitoria, los riesgos continúan

Seguimos observando fuertes presiones inflacionarias en Estados Unidos, el año pasado el banco central estadounidense bajó la tasa de interés a 0.25%, aunado a el inicio de una expansión monetaria sin precedentes mediante la recompra mensual de 120 mmdd en re compra de bonos, a eso las ayudas fiscales por 4.5 billones de dólares, alcanzando una suma de 8.9 billones los estímulos por parte de la política económica.

En comentarios de análisis que habíamos realizado a finales del año pasado y a principios de 2021, señalamos que este fuerte impulso en los estímulos, más la explosión de la demanda que estaba reprimida debido al confinamiento iban a causar un impacto en los precios, una de las variables utilizadas por la Reserva Federal es el Gasto de Consumo Personal se encuentra en 3.6%, superando 1.6% el objetivo de FED.

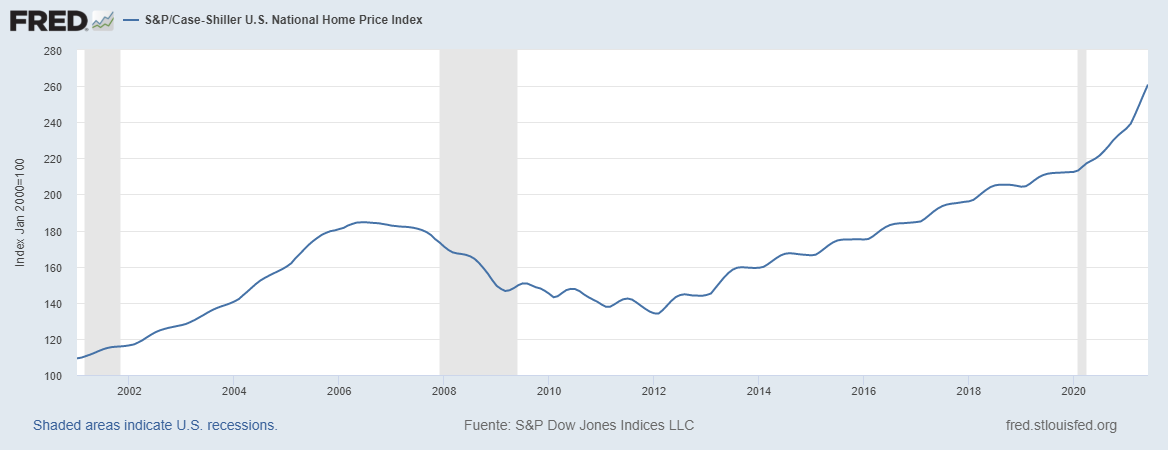

Otro componente de preocupación y que no considera el Gasto de Consumo personal son los precios de las viviendas, los cuales aumentaron 18% respecto al año anterior como lo refleja el índice Case - Shiller y el alquiler 16% en el último dato en el mes de julio.

La retórica del banco central estadounidense en los últimos meses ha sido sobre una inflación transitoria, aunque los indicadores nos sigan demostrando lo contrario, la postura de la FED sigue siendo flexible, la inyección de liquidez seguirá provocando presión inflacionaria, sin dejar de lado la escasez de insumos y suministros, entre otros factores que han deteriorado la confianza del consumidor, cada vez más nos acercamos a un escenario de estanflación.

Hoy el dato de los precios al productor subyacente que se ubicó en 8.3% a tasa anualizada nos puede dar una señal sobre el dato de la inflación subyacente que viene la semana entrante, desde nuestra perspectiva creemos que seguiremos observando a la inflación por arriba del 5%, un dato peor a lo esperado puede condicionar la política de la FED y presionarla para que acelere su proceso de tapering.

.png)

Descargo de responsabilidad: El material proporcionado es solo para fines informativos y no debe considerarse como un consejo de inversión. Los puntos de vista, información u opiniones expresadas en el texto pertenecen únicamente al autor y no al empleador, organización, comité u otro grupo, individuo o empresa del autor.

Los resultados pasados no son indicativos de resultados futuros.

Advertencia de alto riesgo: los CFD son instrumentos complejos y conllevan un alto riesgo de perder dinero rápidamente debido al apalancamiento. El 72% and 73% de las cuentas de inversores minoristas pierden dinero al negociar CFD con Tickmill UK Ltd y Tickmill Europe Ltd, respectivamente. Debe considerar si comprende cómo funcionan los CFD y si puede permitirse asumir el alto riesgo de perder su dinero.

Futuros y Opciones: Operar futuros y opciones con margen conlleva un alto grado de riesgo y puede resultar en pérdidas que excedan su inversión inicial. Estos productos no son adecuados para todos los inversionistas. Asegúrese de comprender completamente los riesgos y tome las precauciones adecuadas para gestionar su riesgo.