Темная сторона рынка: Margin Call и Stop Out - что это и почему случается?

Общеизвестно, что маржинальная торговля – один из самых популярных подходов в торговле среди трейдеров. Кредитное плечо позволяет открывать позиции, которые значительно превышают размер собственного депозита на торговом счете. За счет этого достигается сразу 2 эффекта: 1) для торговли значительным объемом средств не нужно иметь соответствующего размера депозит; 2) за счет управления большими позициями есть возможность получать приличную доходность, выражающаяся в процентах двух-трехзначными, а иногда и четырехзначными цифрами.Однако кредитное плечо – это монета с двумя сторонами. С одной стороны, есть шанс получить огромную доходность, а с другой – значительные убытки, часто заканчивающиеся полной потерей собственных средств. Трейдеры обычно это называют «сливом депозита».Так вот, при маржинальной торговле, когда трейдер открывает позицию, на счете замораживается какая-то часть средств, которая служит обеспечением. Эти средства служат гарантией того, что потери по позициям не превысят размера счета.

Оставшаяся часть средств находится в свободном остатке, что позволяет трейдеру иметь либо запас средств, если позиция уходит в минус, либо открывать дополнительные позиции. Эта часть может меняться в зависимости от того, приносят ваши позиции на данную минуту прибыли либо убытки.

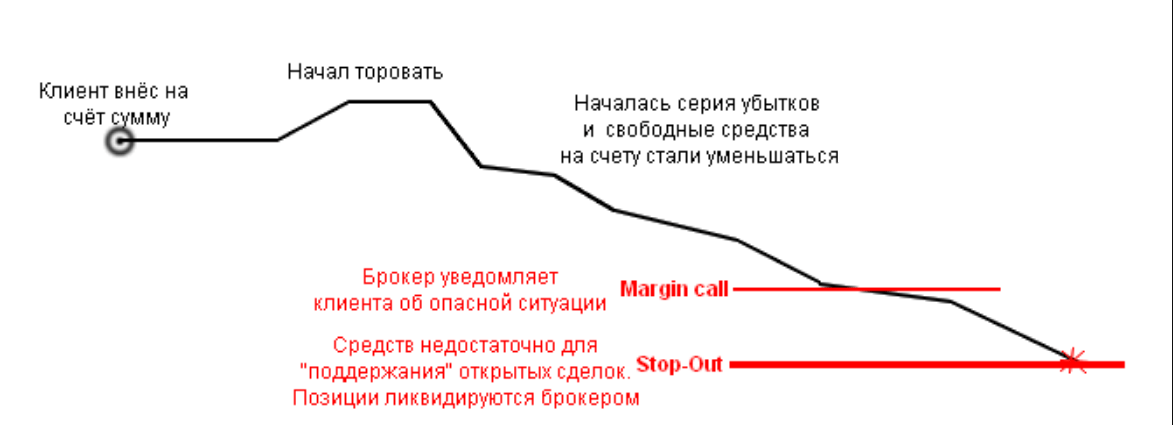

Нередко возникают ситуации, когда открытые позиций уходят так глубоко в убыток, что свободных средств становится недостаточно для их поддержания. Это случается, когда убыток такого размера, что свободные средства равны 0$, а уровень маржинального обеспечения 100%.Это тот самый порог, при котором трейдер получает уведомление от брокера о необходимости внести дополнительные средства на счет для поддержания текущих открытых позиций. Это и называется «Margin Call».Традиционно, эта процедура предполагает звонок от брокера о необходимости внести дополнительные средства на счет для поддержания текущих позиций, либо закрыть часть для освобождения маржи. В противном случае, при продолжении ухудшения состояния счета, брокер может прибегнуть к принудительному закрытию сделок. Данная процедура в свою очередь, называется «Stop Out».

«Stop Out» - это уровень, при котором брокер в одностороннем порядке ликвидирует открытые позиции на торговом счете трейдера ввиду критической недостаточности средств для их поддержания. Ключевое отличие Stop Out заключается в том, что он может быть несколько ниже уровня Margin Call, либо в некоторых случаях, равен ему. Трейдеры часто путают эти два понятия, называя процедуру принудительного закрытия позиций «Margin Call», что по сути является неверным. Данная процедура призвана защитить трейдера от катастрофических убытков, а в ряде случаев не позволяет ему оказаться еще и должником перед брокером, поскольку при маржинальной торговле баланс торгового счета может не только обнулиться, но и запросто уйти в отрицательную зону.

«Stop Out» - это уровень, при котором брокер в одностороннем порядке ликвидирует открытые позиции на торговом счете трейдера ввиду критической недостаточности средств для их поддержания. Ключевое отличие Stop Out заключается в том, что он может быть несколько ниже уровня Margin Call, либо в некоторых случаях, равен ему. Трейдеры часто путают эти два понятия, называя процедуру принудительного закрытия позиций «Margin Call», что по сути является неверным. Данная процедура призвана защитить трейдера от катастрофических убытков, а в ряде случаев не позволяет ему оказаться еще и должником перед брокером, поскольку при маржинальной торговле баланс торгового счета может не только обнулиться, но и запросто уйти в отрицательную зону.

К примеру, брокер установил уровень Margin Call = 100%. Это значит, что как только маржа станет равна 100%, трейдер получит предупреждение об опасной ситуации на счете. В случае, если ситуация продолжит ухудшаться, брокер принудительно закроет позиции. При этом также обязательно брокером устанавливается и уровень Stop Out. Предположим, Stop Out = 20%. Если ситуация продолжит ухудшаться и убытки расти, то, как только уровень маржи достигнет отметки 20%, позиции начнут принудительно закрываться.

В первую очередь, закрываются самые убыточные позиции. При этом, освобождающаяся маржа от закрытых позиций может снова увеличить уровень выше 20%. Однако если ситуация продолжит ухудшаться, как только значение маржи снова вернется к 20%, будет закрыта следующая убыточная позиция, и так далее до полного обнуления депозита.Недопущение трейдером подобной ситуации – это и есть ключевая задача управления рисками. При беспорядочной и бессистемной торговле с нарушением всех правил риск-менеджмента вероятность наступления Margin Call и Stop Out крайне высока.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.

Арман активно торгует на рынке Forex уже 10 лет. Занимается обучением начинающих трейдеров и консультированием в части торговли и построения собственной торговой стратегии и управления рисками. Имеет больше 7 лет опыта работы в различных брокерских компаниях в качестве аналитика и консультанта.