Риск повышения ставки ФРС на 100 б.п. держит рынок под давлением

Доллар удерживает преимущество перед заседанием ФРС, в то же время спрос на рисковые активы снижается, из-за действия двух факторов. Во-первых, инвесторы беспокоятся о замедлении экономики из-за удорожания долларовой ликвидности и росте неопределенности (риска) в получении доходности по активам. Во-вторых, ожидания увеличения безрисковой ставки, по которой рассчитываются ставки дисконтирования, означает что соответствующие ставки также вырастут и поэтому приведенные потоки платежей, то есть стоимость актива, должна быть ниже.

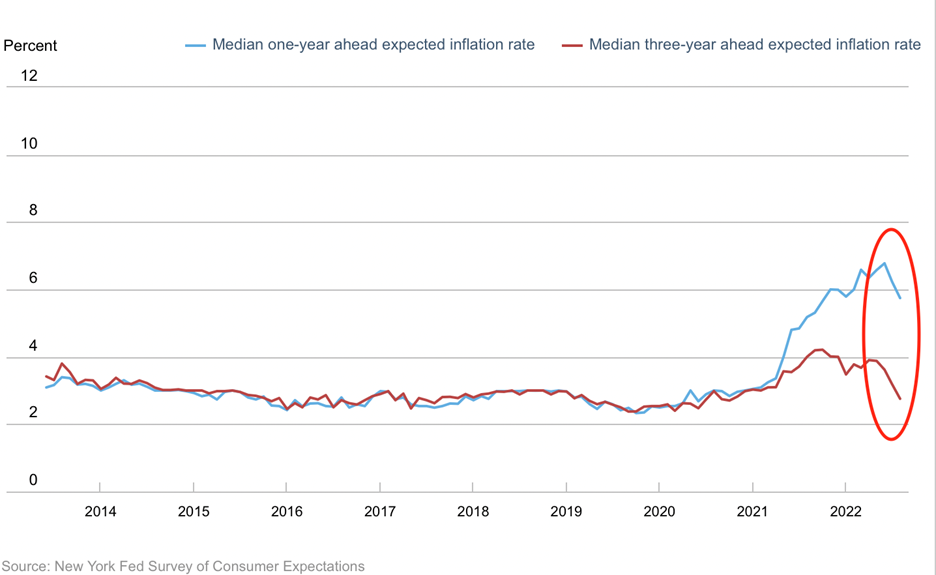

Консенсус рынка по поводу решения в среду – повышение на 75 базисных пунктов, однако есть умеренная вероятность и более агрессивного ужесточения на 100 базисных пунктов. Вероятность такого сценария рынок оценивает в 20%. В пользу первого исхода говорят такие данные как инфляционные ожидания населения, которые вроде как перешли в снижение, а также намерения фирм повышать цены. Последние данные ФРБ Нью-Йорка показывают, что инфляционные ожидания продолжили снижаться в августе – однолетние до 5.7%, трехлетние – до 2.8%:

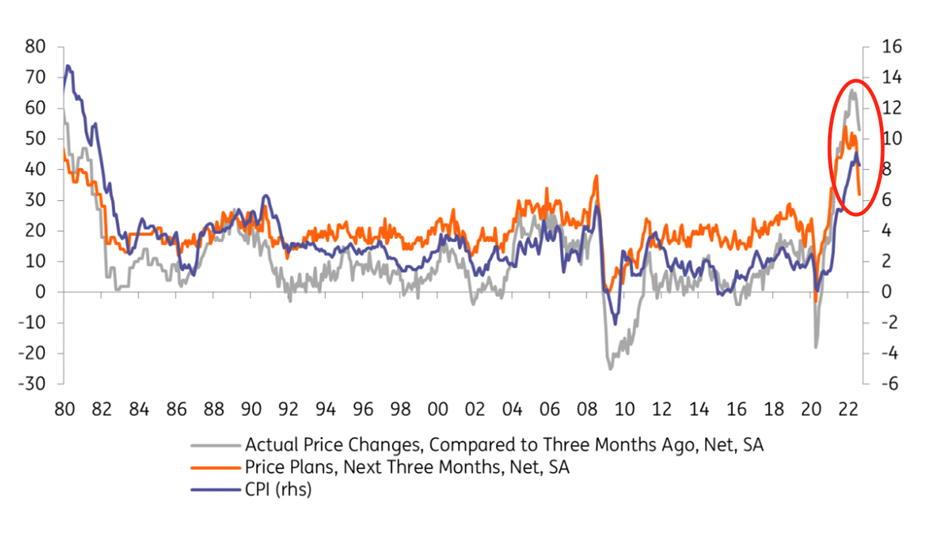

В то же время, данные NFIB за август показали, что доля фирм планирующих повышать цены в течение трех следующих месяцев снизилась с 51% до 32%:

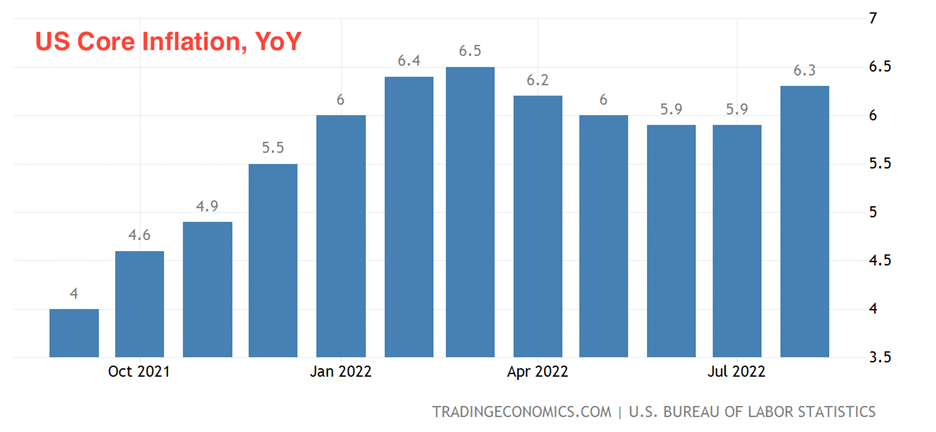

Persistent consumer inflation speaks in favor of a moreaggressive decision. Core inflation accelerated from 5.9% to 6.3% in August:

Участники рынка будут также следить за тем, как признаки устойчивости инфляции повлияли на терминальную ставку, которая как предполагает рынок сдвинулась в диапазон 4.25%-4.5%.

ФРС может также стремиться использовать эффект благосостояния для того, что ослабить потребительский спрос, что в свою очередь окажет ключевое понижательное влияние на потребительскую инфляцию. Он заключается в том, что домохозяйства, наблюдая снижение стоимости благосостояния (которое в значительной мере представлено вложениями в акции) примут решение больше сберегать, нежели потреблять. Именно по этой причине у ФРС сейчас может быть не быть стимула «спасать» фондовый рынок и корректировать политику так, чтобы сдержать развитие медвежьих настроений.

В попытке оценить исход заседания ФРС на фондовые рынки и доллар, нужно иметь в виду следующее. Текущие цены закладывают риски агрессивного «100 б.п.» исхода и возможно шокового в 125 б.п., поэтому если ФРС повысит ставку на 75 базисных пунктов и выберет умеренные формулировки по поводу терминальной ставки, то рынки могут скорректироваться наверх, а доллар вероятно откатится.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.