E-mini S&P 500 Future (ES): War das die Korrektur?

Tiefrot geht der heutige Handelstag zu ende. Müssen wir uns nun auf weiter fallende Kurse einstellen, oder erleben wir lediglich eine weitere Buy-the-Dip Gelegenheit? Dieser Frage geht Martin Goersch in der nachfolgenden Analyse nach.

Der Trendbruch ist bereits erfolgt

Der Kurs des S&P 500 musste am Montag schon vorbörslich ordentlich Federn lassen. In der Haupthandelssession ging es nahtlos weiter. Die Kurse waren den gesamten Tag stark unter Druck. Am Ende unterschritt der Kurs auch das letzte Tief vom 08.07.2021 und hat damit vorerst dem Aufwärtstrend gebrochen. Nur 59 von 500 Werten im S&P 500 konnten den Tag mit einem positiven Vorzeichen beenden. NVIDIA war mit 3,5% Gewinn nach Kroger der größte Tagesgewinner. Hier treibt die Genehmigung des 1:4 Aktiensplits anscheinend die Kurse.

Auf der negativ-Seite stehen teils herbe Verluste auf der Uhr. Die Verlierer-Liste wurde von dem Energie-Sektor angeführt. Kein Wunder, gab der Ölpreis doch bis zu 7,5% im Laufe des Handelstages nach. Diamondback Energy, Marathon Oil, Oneok, Valero Energy, Schöumberger, Phillips 66 und andere Energie Unternehmen hatten alle mehr als 5 % und bis zu 7,5% Kursverlust zu verkraften.

Corona-Ängste gehen wieder um

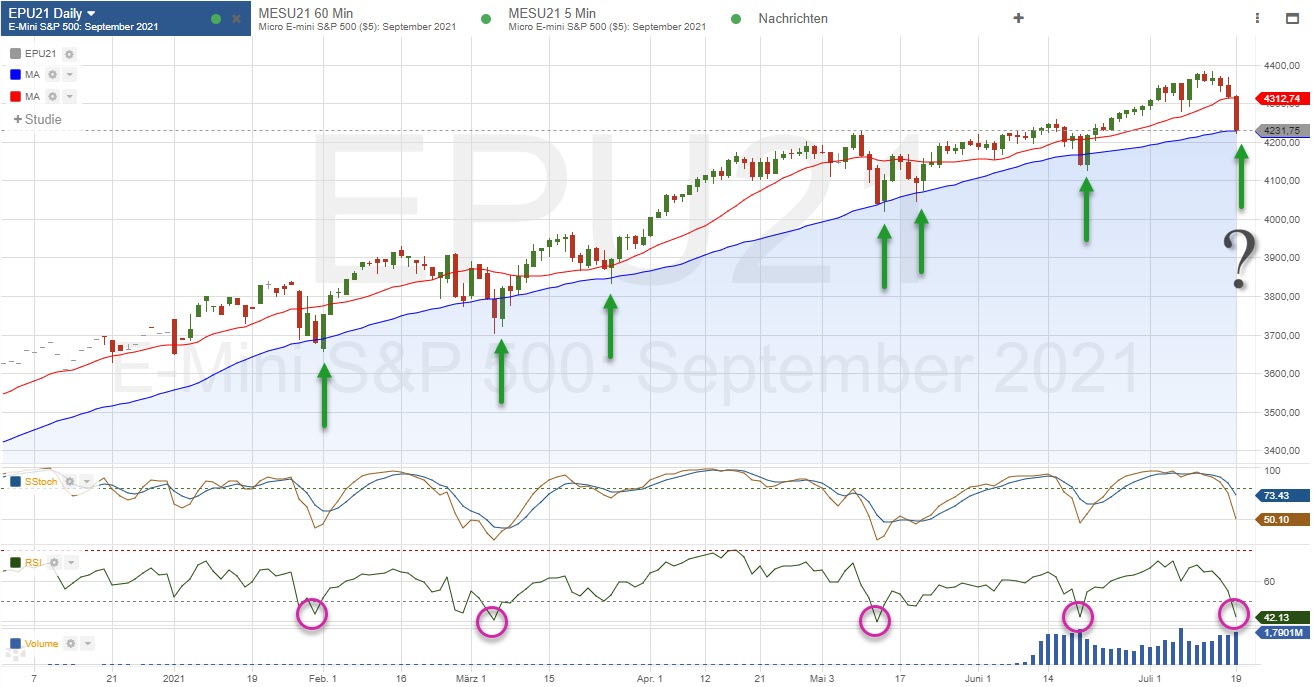

Neben den Öl-Firmen kamen auch Pandemie-fühlige Unternehmen wie Boeing oder Carnival Corporation mit mehr als 5 % Kursverlust stark unter Druck. Am Ende des Tages steht der S&P 500 nun wieder auf dem Niveau vom xx. Juni. Die große Frage ist nun, ob das erst der Anfang war, oder ob nach der erfolgten Korrektur auf den 50er gleitenden Durchschnitt nun wieder die Bullen am Drücker sind. In den sechs Situationen, die kurstechnisch seit Anfang des Jahres mit der jetzigen Situation vergleichbar sind, kam es so. In wenigen Situationen konnte der Index noch kurzfristig unter dem 50er GD schließen, nur um am nächsten Tag wieder dynamisch den Zug gen Norden zu nehmen.

Saisonalitäten sprechen gegen Buy-the-Dip

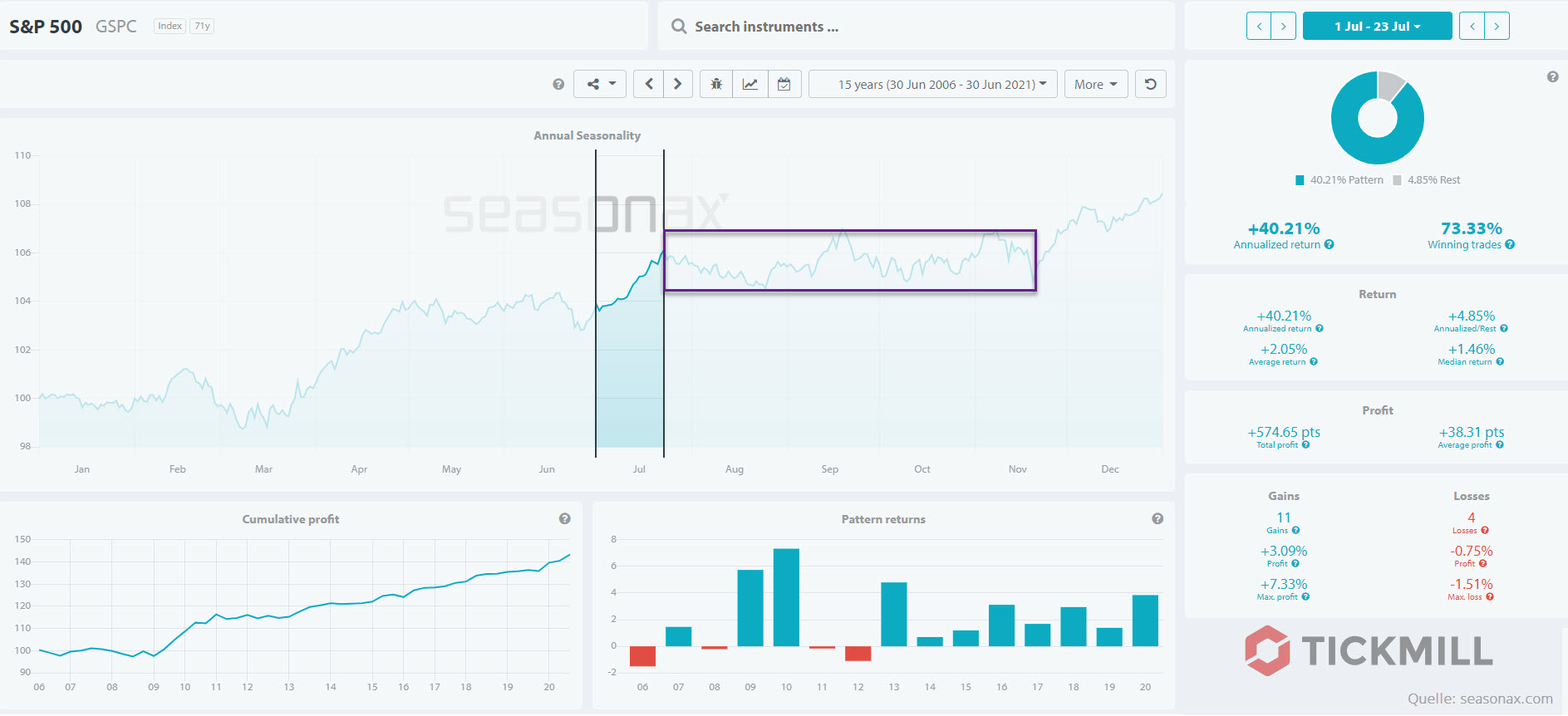

Saisonal sollte sich im Juni im Bereich um den 20.Juni herum das Hoch ausgebildet haben. Von da an geht es mit hoher Wahrscheinlichkeit abwärts bis seitwärts. Eine Phase, die sich gerne bis in den späten Oktober hinein erstreckt. Nachfolgen sehen Sie die Erfolgsquoten für Long-Positionen im S&P 500 vom 01.07. bis 23.07. über die letzten 15 Jahre. 11 positive Entwicklungen stehen 4 negativen Entwicklungen gegenüber. Also ein klarer Vorteil auf der Longseite bis ins zweite Drittel des Monats. Danach erkennt man gut die langgezogene Seitwärtsphase.

Fazit

Auch wenn über das gesamte Jahr jeder Rücksetzer an den 50er gleitenden Durchschnitt im Nachhinein eine klare Kaufgelegenheit war, so könnte die Lage dieses Mal doch anders sein. Zumindest saisonal tritt der Markt nun in die schwächste Phase des Handelsjahres ein. Der übergeordnete Trend ist aber weiter aufwärts gerichtet, die Zentralbanken geizen nicht an lockerem Geld und im Bereich der Anleihen gibt es kaum Zinsen. Aktien bleiben also wohl das Anlageinstrument Nummer 1. Momentan bieten sich eher kurzfristige Trades an, als mittelfristige Swing-Positionen. Ich hatte in der Futures und Options Trading Masterclass bereits darauf hingewiesen.

Tickmill’s Futures und Options Trading Masterclass : Wenn Sie dabei sein wollen, wenn der Tickmill Futures Experte Martin Goersch zweimal wöchentlich Trading-Ideen bespricht, Strategien erkärt, Trades aufsetzt und Positionen managed, dann melden Sie sich unverbindlich zur kostenlosen Futures und Options Trading Masterclass von Tickmill an. Jeden Dienstag und Donnerstag um 14:00 Uhr. Zur Futures und Options Trading Masterclass anmelden

Erfolgreiches Trading wünscht Ihnen

Ihr Martin Goersch

Haftungsausschluss: Dasbereitgestellte Material dient nur zu Informationszwecken und sollte nicht alsAnlageberatung betrachtet werden. Die im Text geäußerten Ansichten,Informationen oder Meinungen gehören ausschließlich dem Autor und nicht dem Arbeitgeberdes Autors, der Organisation, dem Ausschuss oder einer anderen Gruppe oderEinzelperson oder Gesellschaft.

Hochrisikowarnung: CFDs sindkomplexe Instrumente und bergen ein hohes Risiko, durch Leverage schnell Geldzu verlieren. 73% (Tickmill UK Ltd) und 65% (Tickmill Europe Ltd) derPrivatanleger verlieren Geld, wenn sie CFDs handeln. Sie sollten sichüberlegen, ob Sie verstehen, wie CFDs oder andere unserer Produktefunktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, IhrGeld zu verlieren.

Haftungsausschluss: Das bereitgestellte Material dient nur zu Informationszwecken und sollte nicht als Anlageberatung betrachtet werden. Die im Text geäußerten Ansichten, Informationen oder Meinungen gehören ausschließlich dem Autor und nicht dem Arbeitgeber, der Organisation, dem Ausschuss oder einer anderen Gruppe oder Einzelperson oder Firma des Autors.

Die Wertentwicklung in der Vergangenheit ist kein Indikator für zukünftige Ergebnisse.

Risikowarnung: CFDs sind komplexe Instrumente und bergen ein hohes Risiko, aufgrund von Hebeleffekten schnell Geld zu verlieren. 72% und 73% der Privatanlegerkonten verlieren Geld, wenn sie CFDs mit Tickmill UK Ltd bzw. Tickmill Europe Ltd handeln. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Futures und Optionen: Der Handel mit Futures und Optionen auf Margin ist mit einem hohen Risiko verbunden und kann zu Verlusten führen, die Ihre ursprüngliche Investition übersteigen. Diese Produkte sind nicht für alle Anleger geeignet. Vergewissern Sie sich, dass Sie die Risiken vollständig verstehen und Ihr Risiko angemessen steuern.